Da uno studio di Previndai emerge che per un giovane il costo complessivo del versare un contributo oltre il Tfr sarebbe di meno di un euro al giorno. Qui tutti i dettagli

Di Luisa Leone

La previdenza pubblica, si sa, sarà sempre più magra in futuro e sarà sempre più importante poter contare anche su una rendita complementare.

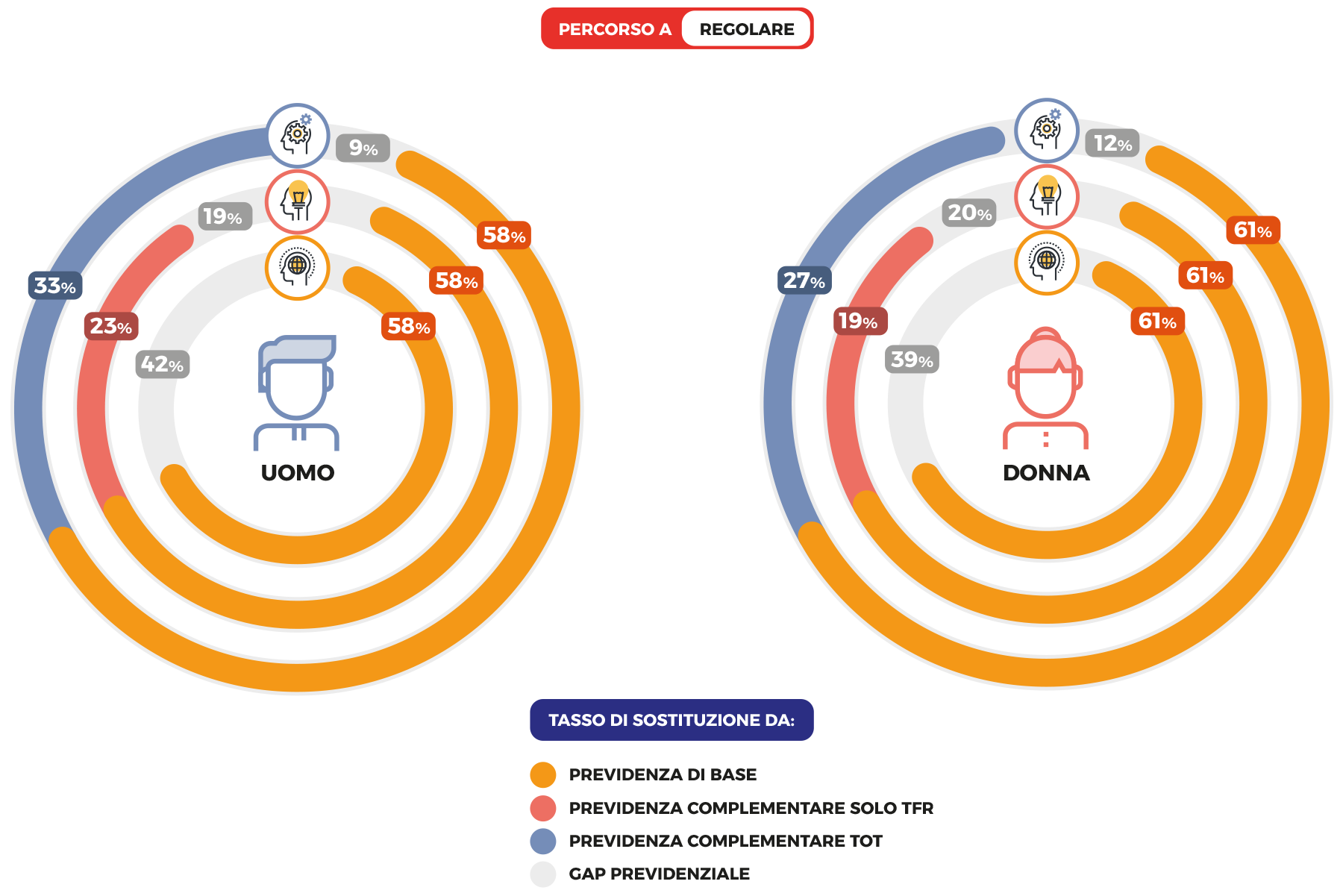

In pratica nel caso di un percorso lavorativo ‘regolare’, senza interruzioni di sorta, la differenza tra pensione e ultimo stipendio sarà di ben il 42% nel caso ci si accontenti della sola previdenza pubblica; del 19% per chi abbia deciso di versare il Tfr a previdenza complementare e di solo il 9% per quanti abbiano investito anche il contributo minino a carico del lavoratore*.

Sì ma quanto costa un ‘investimento’ in fondi pensione di categoria? I giovani, che spesso hanno carriere discontinue e guadagnano poco, soprattutto a inizio carriera, a quali sacrifici economici sono chiamati per poter contare su una rendita integrativa al momento della pensione? Qual è il costo della serenità? Del non doversi preoccupare del domani?

Secondo lo studio condotto da Previndai in occasione del convengo 30+ Una finestra sul futuro (tenuto a Roma in occasione dei 30 anni della previdenza complementare lo scorso novembre) il sacrificio è di poco meno di 13 mila euro in 40 anni di vita lavorativa attiva, per avere un gruzzolo previdenziale extra di 120 mila euro. Si tratta in soldoni di meno di un caffè al giorno (circa 27 euro al mese), per garantirsi una pensione complementare significativamente più generosa di quella che si otterrebbe versando al fondo pensione solo il Tfr oltre che un importo complessivo significativamente superiore al Trattamento stesso lasciato in azienda e rivalutato secondo le norme di legge.

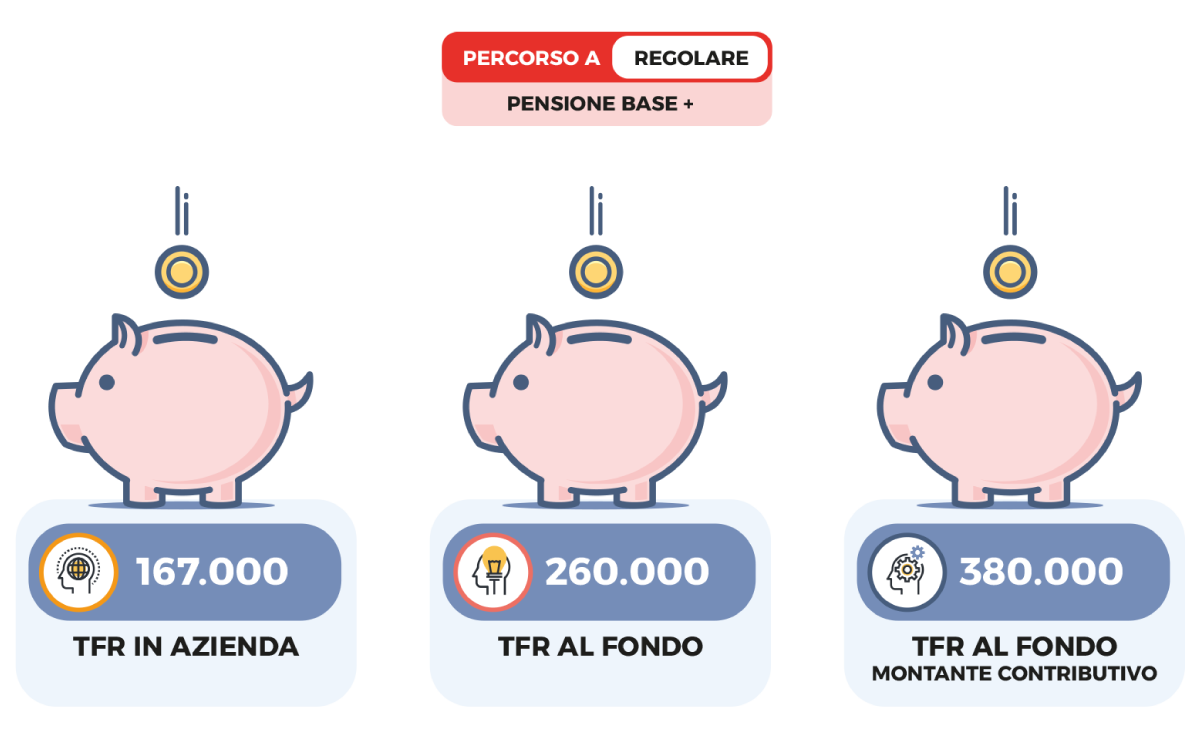

Dalle elaborazioni degli esperti di Previndai, guidati dalla Responsabile dell’Ufficio Gestione Rischi, Simona Farrotti, emerge infatti che un lavoratore con un percorso di carriera regolare, che avesse deciso di lasciare il suo Tfr in azienda, avrebbe a disposizione a fine carriera circa 167 mila euro; un dipendente che avesse scelto di destinare il solo trattamento di fine rapporto potrebbe contare su 260 mila euro e chi invece avesse deciso di aggiungere anche il suo contributo, arriverebbe a 380 mila euro complessivi.

Come accennato all’inizio, per quest’ultimo lavoratore, che si ritroverà con 120 mila euro complessivi in 40 anni, la rinuncia in termini di reddito disponibile sarà stata di soli 12.600 euro complessivi in 40 anni. Questo è quanto avrà versato nell’arco temporale indicato? No, avrà versato di più ma avrà recuperato somme importanti grazie alla deducibilità dal reddito dei versamenti ai fondi pensione “L’evidente sproporzione tra beneficio derivante dall’adesione al fondo pensione ed il costo sopportato dall’iscritto – spiega Farrotti – deriva principalmente dalla combinazione di un trattamento fiscale agevolato e dal versamento a carico del datore di lavoro, cioè il contributo che lo stesso è tenuto a versare nel caso in cui il lavoratore decida di versare la quota a proprio carico. Il contributo complessivo versato da lavoratore e datore di lavoro, infatti, è deducibile fino a 5.164 euro”. Per fare un esempio “per il primo anno di iscrizione, a fronte di un versamento al fondo di 787,50 euro (287,50 euro a proprio carico più altri 500 euro a carico dell’azienda) l’iscritto dovrà rinunciare a soli 215,63 euro di reddito disponibile (netto imposta e contributi INPS) proprio grazie alla deducibilità fiscale dei contributi a previdenza complementare”.

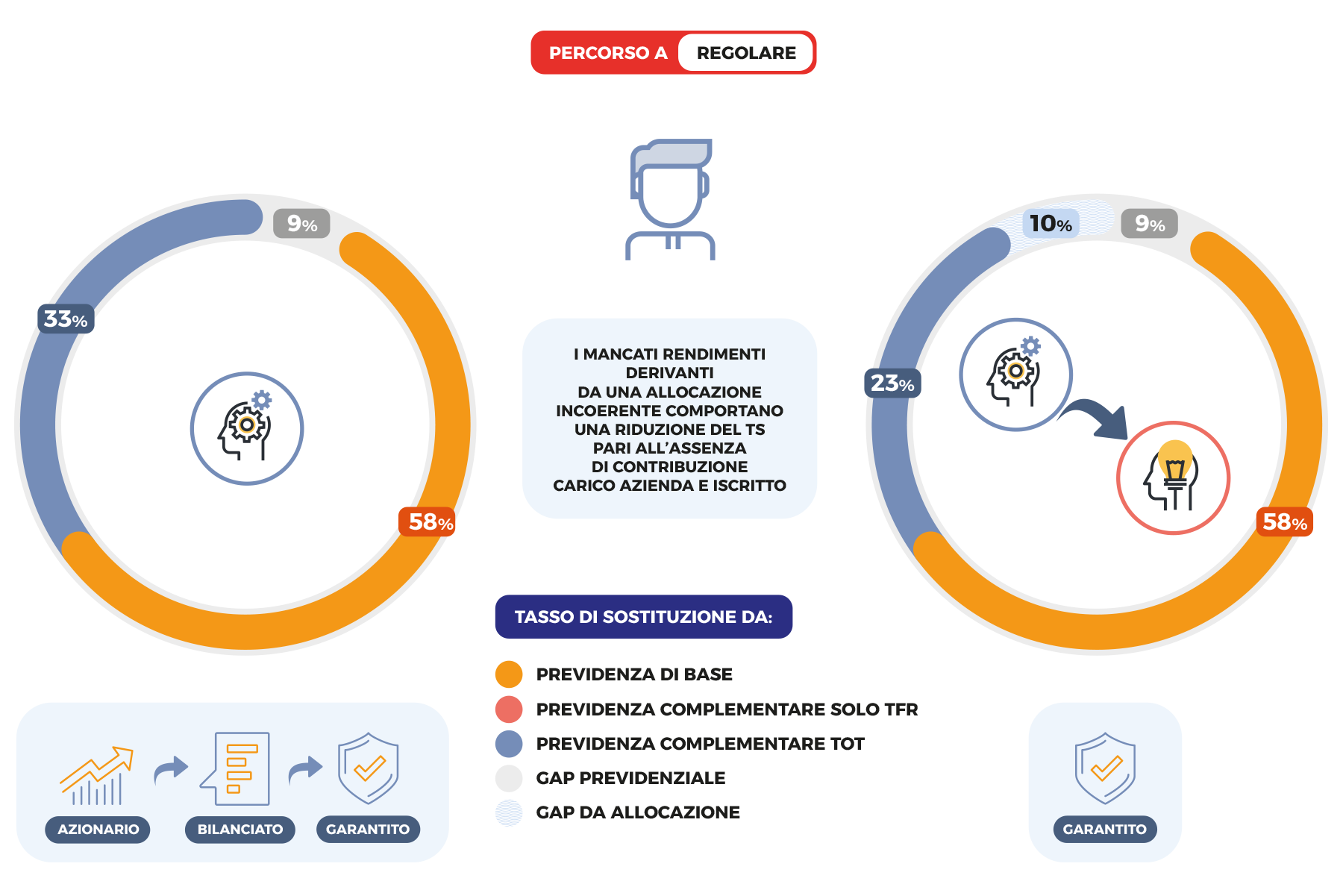

Infine, una parte non trascurabile del risultato in termini di maggiori risorse a disposizione di chi sceglie la previdenza complementare sarà dovuta anche ai rendimenti ottenuti scegliendo i comparti giusti. “Proprio su quest’ultimo aspetto – prosegue la responsabile della FGR del Fondo – abbiamo voluto verificare quanto un’errata allocazione possa incidere sul risultato finale: questo in quanto spesso i giovani, pur avendo un lungo orizzonte temporale di contribuzione attiva ad fondo pensione – che gli consentirebbe di sfruttare al meglio il beneficio derivante dalla “diversificazione temporale” dei mercati finanziari, ossia la possibilità di ottenere rendimenti più elevati smussando i picchi di volatilità grazie al trascorrere del tempo – scelgono un comparto conservativo o garantito con un basso profilo di rischio e, conseguentemente, un basso rendimento atteso; ciò potrebbe comportare una prestazione a scadenza non adeguata alle necessità di copertura previdenziale, ampliando il c.d. gap previdenziale di quello che abbiamo definito “gap da allocazione”.

Come si vede nella tabella sopra, infatti, la scelta del comparto sbagliato (in questo caso eccessivamente prudente rispetto all’orizzonte temporale dell’iscritto), nell’arco di 40 anni può portare a una perdita in termini di differenza tra l’ultimo stipendio e la pensione pubblica più quella di scorta, di circa il 9%, di fatto vanificando quasi totalmente il beneficio derivante dalla contribuzione a proprio carico e a carico del datore di lavoro.

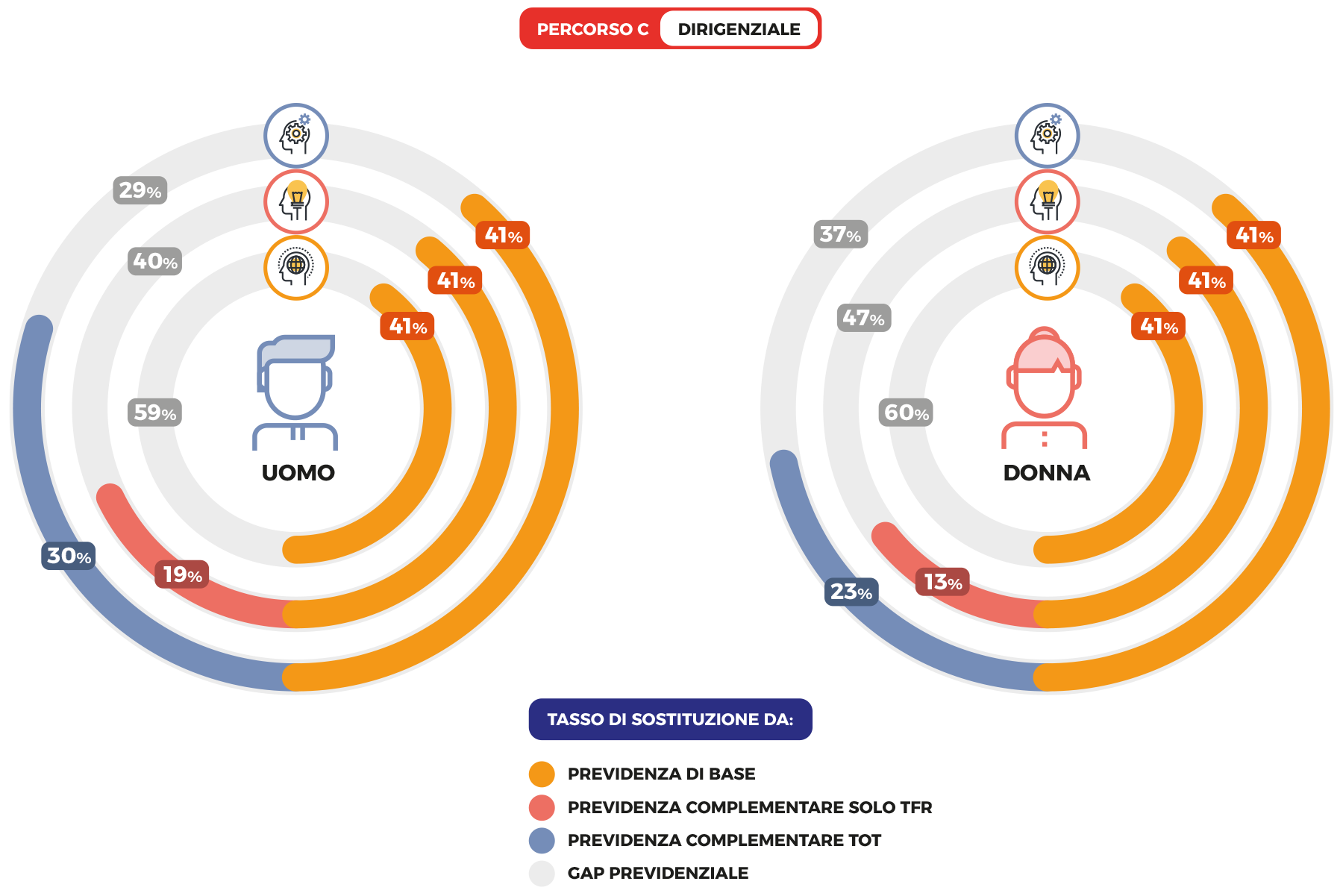

E’ utile sottolineare che queste simulazioni riguardano un percorso impiegatizio e non quello dirigenziale, che è un’evoluzione di quanto riportato nello studio

“In caso di carriera dirigenziale, il forte tasso di crescita della retribuzione e la presenza di un tetto retributivo (il così detto massimale Inps), attorno ai 100 mila euro l’anno, per il versamento dei contributi della pensione pubblica, comporta, inevitabilmente, che il gap previdenziale da colmare sia decisamente più alto. Al momento del pensionamento, il tasso di sostituzione derivante alla previdenza di base è compreso tra il 40% e il 41%, ben più contenuto rispetto a quello di un soggetto con una carriera “regolare”. La previdenza complementare in questo caso è un ottimo aiuto per mantenere il tenore di vita, consentendo di arrivare al 71% dell’ultimo stipendio per gli uomini e al 63% per le donne. La differenza sconta una retribuzione iniziale più bassa per le lavoratrici e un’aspettativa di vita più alta, che ha effetto sul valore della pensione complementare”, conclude Farrotti.

*È possibile visionare le ipotesi sui contributi minimi utilizzati per lo studio e tutto le altre principali variabili qui